estrutura

organizada com

nível de excelência

em tecnologia

da informação

Informamos que no dia 02 de fevereiro de 2024 foi publicado no Diário Oficial da Assembleia Legislativa do Estado de São Paulo o Projeto de Lei nº 7/2024 alterando a Lei nº 10.705/2000 que dispõe sobre o Imposto sobre a Transmissão “Causa Mortis” e Doação de Quaisquer Bens ou Direitos (“ITCMD”) visando à instituição de alíquotas progressivas ao imposto estadual.

A progressividade do ITCMD foi incluída na Constituição Federal pela recente Reforma Tributária (EC 132/2023), de modo que a alteração da legislação estadual tem por objetivo o atendimento à nova regra constitucional do inciso VI do § 1º do Art. 155.

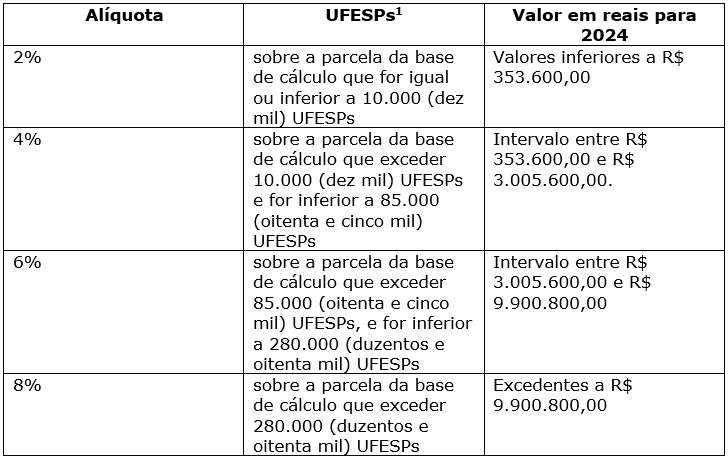

A mudança trazida pelo PL nº 7/2024 diz respeito à fixação de alíquotas progressivas em razão do valor da base de cálculo dos bens transmitidos à título gratuito, passando a incidir da seguinte forma:

O Projeto de Lei não trouxe outras alterações significativas à Lei nº 10.705/2000, mantendo dessa forma as isenções anteriormente previstas. São elas:

a) Transmissão “causa mortis” de imóvel de residência, urbano ou rural, cujo valor não ultrapassar 5.000 (cinco mil) Unidades Fiscais do Estado de São Paulo – UFESPs e os familiares beneficiados nele residam e não tenham outro imóvel;

b) Transmissão “causa mortis” de imóvel cujo valor não ultrapassar 2.500 (duas mil e quinhentas) UFESPs, desde que seja o único transmitido;

c) Transmissão “causa mortis”de ferramenta e equipamento agrícola de uso manual, roupas, aparelho de uso doméstico e demais bens móveis de pequeno valor que guarneçam os imóveis referidos nas alíneas anteriores, cujo valor total não ultrapassar 1.500 (mil e quinhentas) UFESPs;

d) Transmissão “causa mortis” de depósitos bancários e aplicações financeiras, cujo valor total não ultrapassar 1.000 (mil) UFESPs;

e) Transmissão “causa mortis” de quantia devida pelo empregador ao empregado, por Institutos de Seguro Social e Previdência, oficiais ou privados, verbas e prestações de caráter alimentar decorrentes de decisão judicial em processo próprio e o montante de contas individuais do Fundo de Garantia do Tempo de Serviço e do Fundo de Participações PIS-PASEP, não recebido em vida pelo respectivo titular;

f) Transmissão “causa mortis” na extinção do usufruto, quando o nu-proprietário tiver sido o instituidor;

g) Transmissão por doação cujo valor não ultrapassar 2.500 (duas mil e quinhentas) UFESPs;

h) Transmissão por doação de bem imóvel vinculado à programa de habitação de interesse social;

i) Transmissão por doação de bem imóvel para construção de moradia vinculada à programa de habitação popular;

j) transmissão por doação de bem imóvel doado por particular para o Poder Público.

Além da manutenção das isenções, o Projeto de Lei também manteve o parágrafo 1º do artigo 3º e o art. 4º da Lei 10.705/2000, que tratam de previsão da incidência do imposto sobre transmissão de bens e direitos localizados no exterior. Tais dispositivos foram declarados inconstitucionais na ADI 6830 por unanimidade, de modo que os estados e o Distrito Federal não podem instituir a cobrança do tributo nesses casos, em razão da ausência da lei complementar nacional que regulamente a matéria.

Em síntese, o projeto trouxe apenas alterações sobre a progressividade das alíquotas de ITCMD, mas que poderá trazer impactos relevantes nas sucessões e doações pessoas físicas que detiveram bens e direitos localizados no Estado de São Paulo.

Caso o Projeto de Lei venha a ser aprovado este produzirá efeitos no ano subsequente e após noventa dias da sua publicação.

Diante da possibilidade de aprovação da norma, vislumbra-se evidentes impactos no âmbito sucessório e patrimonial. A equipe de wealth management do escritório schneider, pugliese, está à inteira disposição para tratar de maneira específica quaisquer dúvidas e questionamentos sobre os impactos e possibilidades resultantes do Projeto de Lei nº 7/2024 e traçar estratégias de eficiência fiscal e sucessória para seus clientes.